S&P prevé emisión de bonos sostenibles de 1 billón de dólares en 2024

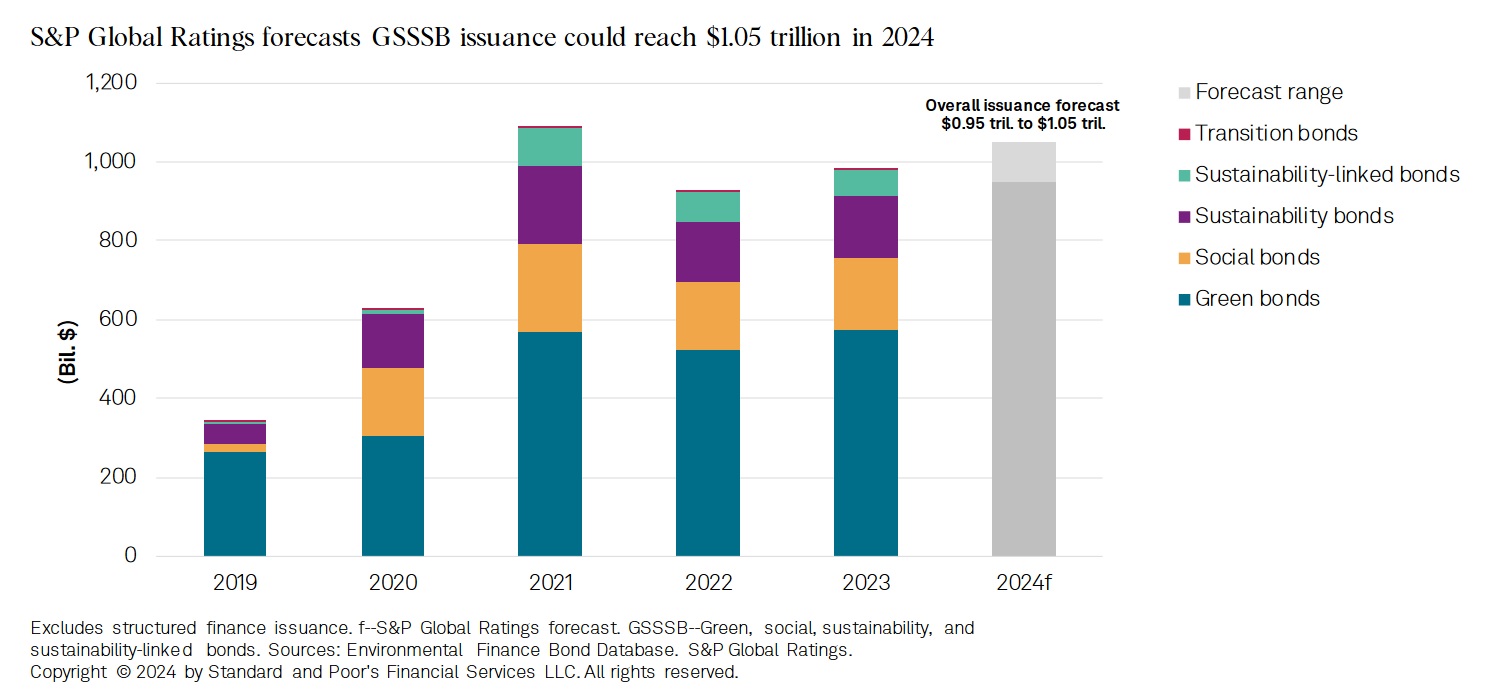

Según un nuevo informe publicado por S&P Global Ratings, se espera que los volúmenes de emisión de bonos verdes, sociales, de sostenibilidad y vinculados a la sostenibilidad (GSSSB, por sus siglas en inglés) crezcan moderadamente hasta alrededor de 1 billón de dólares, con las presiones macroeconómicas compensadas por una mayor transparencia, el crecimiento de los mercados emergentes y la demanda de proyectos de transición medioambiental y energética.

Además del crecimiento del volumen, S&P también prevé una expansión de los tipos de bonos, con una presencia más destacada de los bonos de transición y azules, aunque los bonos verdes sigan dominando.

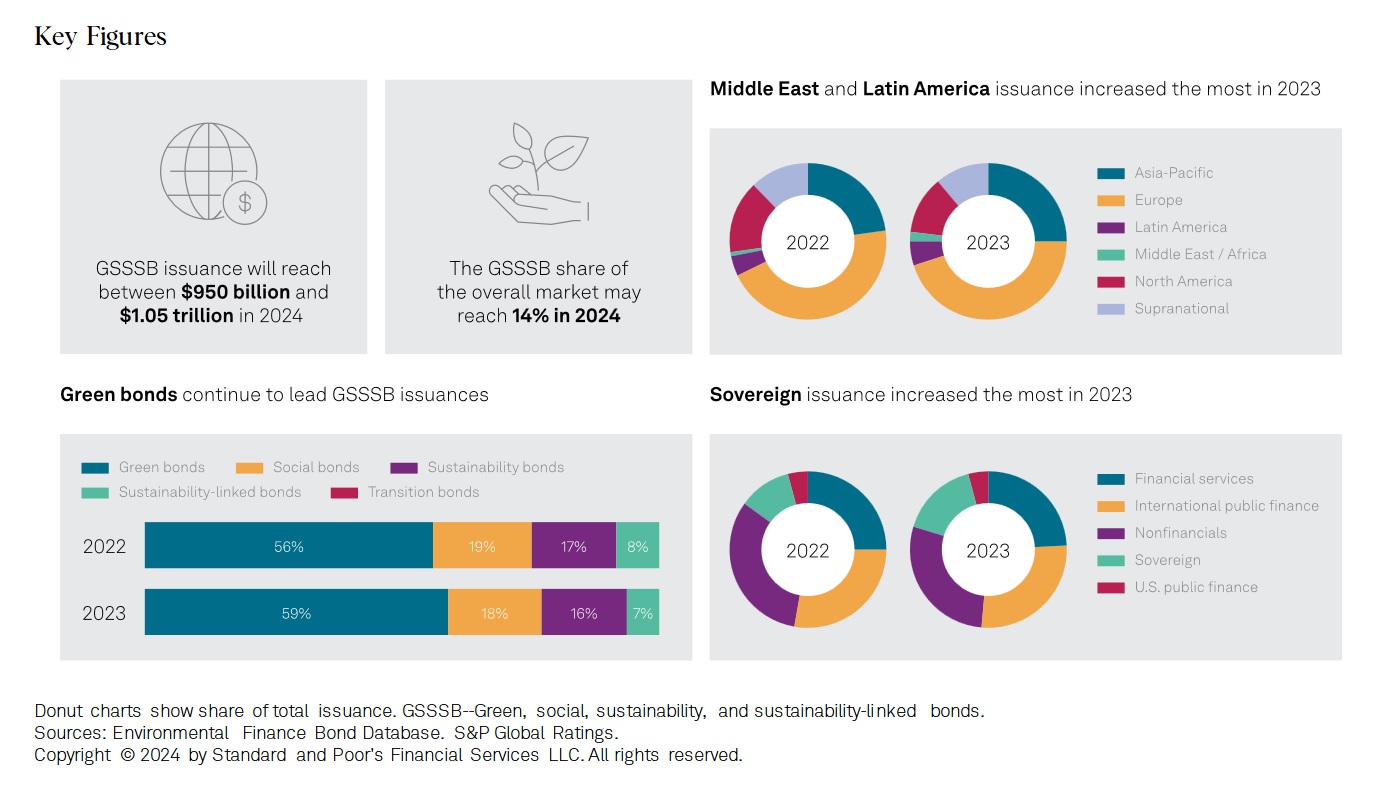

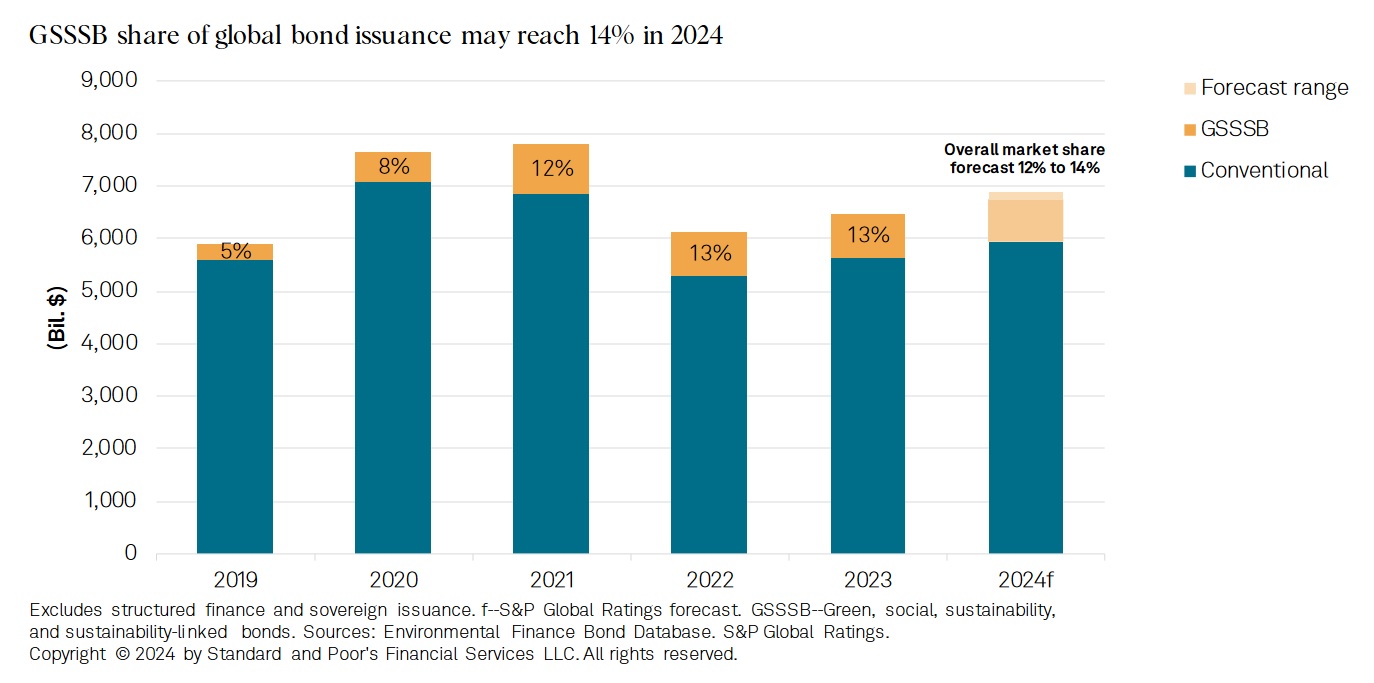

En general, S&P prevé que la trayectoria de crecimiento de los volúmenes de GSSSB refleje más de cerca el mercado de bonos convencionales más amplio a medida que el mercado de bonos sostenibles madura, tras varios años de crecimiento desmesurado, con una cuota de GSSSB de los volúmenes de emisión que pasará del 5% en 2019 al 13% en 2023.

Para 2024, el informe prevé volúmenes de emisión de GSSSB de 0,95 billones de dólares a 1,05 billones de dólares, creciendo ligeramente desde 0,98 billones de dólares en 2023, alcanzando hasta una cuota del 14% en el punto más alto.

También te puede interesar: Moody’s prevé un mercado de bonos sostenibles resistente, a pesar del débil entorno macroeconómico

Lideran los bonos verdes

Por tipo de bono, S&P espera que los bonos verdes sigan dominando el mercado gracias a la creciente demanda de proyectos medioambientales a nivel mundial, tras un crecimiento del 10% y una expansión de su cuota de emisión de GSSSB hasta el 59% desde el 56% en 2023.

De cara al futuro, S&P espera que se afiancen nuevas etiquetas de bonos, y prevé en particular un año fuerte para los bonos de transición, que pueden proporcionar acceso al mercado de financiación sostenible a emisores de sectores que pueden no cumplir los requisitos para las etiquetas de bonos verdes, pero que necesitan financiación para iniciativas destinadas a alcanzar objetivos climáticos y medioambientales.

Si bien el mercado de bonos de transición solo ha alcanzado una emisión acumulada de 15.000 millones de dólares desde 2019, y aún no han surgido principios definidos de bonos de transición, el informe señala importantes impulsores recientes para el mercado, incluido el reciente lanzamiento por parte de la Autoridad Monetaria de Singapur (MAS) de una taxonomía de transición, y los planes de Japón de emitir 130.000 millones de dólares en bonos de transición durante la próxima década, comenzando con una emisión inaugural de 11.000 millones de dólares en febrero de 2024.

S&P también prevé una mayor emisión de bonos azules, o aquellos que se dirigen al uso sostenible de los recursos marítimos, a medida que surjan más datos y políticas que promuevan una economía azul sostenible.

Tipos y regiones

Por tipo de emisor, el informe señala el crecimiento sustancial de las emisiones soberanas en 2023, que aumentaron más de 50% hasta alcanzar la cifra récord de 160.000 millones de dólares, ya que más emisores, 35 en 2023 frente a 24 en 2022, se incorporaron al mercado, y siete emisores superaron los 10.000 millones de dólares, entre ellos el Reino Unido, con 23.000 millones, Alemania, con 19.000 millones, e Italia, con 15.000 millones.

S&P espera otro año potencialmente récord para la emisión de GSSSB soberanos, ya que los nuevos emisores siguen aprovechando el mercado, y los principales emisores como Japón, Alemania y Francia ya se han comprometido a volúmenes significativos. Por otra parte, las empresas no financieras, que históricamente han representado la mayor parte de la emisión de GSSSB, experimentaron descensos en 2023, y la previsión para 2024 depende en gran medida de la dirección de los tipos de interés, según el informe.

Por regiones, el informe prevé:

- Europa, con una cuota del 45% de los volúmenes de emisión de GSSSB en 2023, puede seguir en su posición de liderazgo;

- Los mercados emergentes pueden ganar protagonismo, que sigue a la tendencia de 2023, en la que los emisores emitieron bonos en moneda local por la fuerte demanda anticipada de los inversores nacionales, y a medida que nuevos participantes accedían al mercado de GSSSB;

- La emisión de GSSSB podría crecer 10% en Asia Pacífico, después de un aumento del 7,6% a 235 mil millones de dólares en 2023, con los emisores del sector público participando cada vez más en el mercado, Japón ampliando la emisión de bonos de transición, y las iniciativas de vivienda asequible impulsando la emisión social.

- América del Norte, que experimentó un segundo año consecutivo de descensos en la emisión de GSSSB en 2023, debido a presiones macroeconómicas y políticas, siga enfrentándose a la continuación de vientos en contra.

«Prevemos que el crecimiento de 2024 será solo moderado en comparación con 2023, y que aún no veremos que la emisión de GSSSB alcance los máximos de 2021. A medida que los mercados de GSSSB sigan madurando, 2024 puede ser un año de ampliación del alcance regional y de los tipos de instrumentos, en contraposición a un fuerte crecimiento general»

S&P Global Ratings