La emisión de bonos ESG se cuadruplicará en 2025

La emisión mundial de bonos con etiqueta ESG podría alcanzar los 4,5 billones de dólares estadounidenses al año en 2025, según un nuevo estudio de Pictet Asset Management y el Instituto de Finanzas Internacionales (IIF, por sus siglas en inglés).

La investigación, titulada «Bonds That Build Back Better«, predice una ‘revolución silenciosa’ en los mercados de renta fija durante los próximos cinco a 10 años, a medida que los inversores destinen más capital a la transición hacia una economía baja en carbono.

Según la Agencia Internacional de la Energía (IEA, por sus siglas en inglés), para 2030 se necesitarán 4 billones de dólares anuales de inversión en energías limpias, mientras que la emisión de bonos ESG alcanzó por primera vez un billón de dólares en 2021, según datos de Refinitiv.

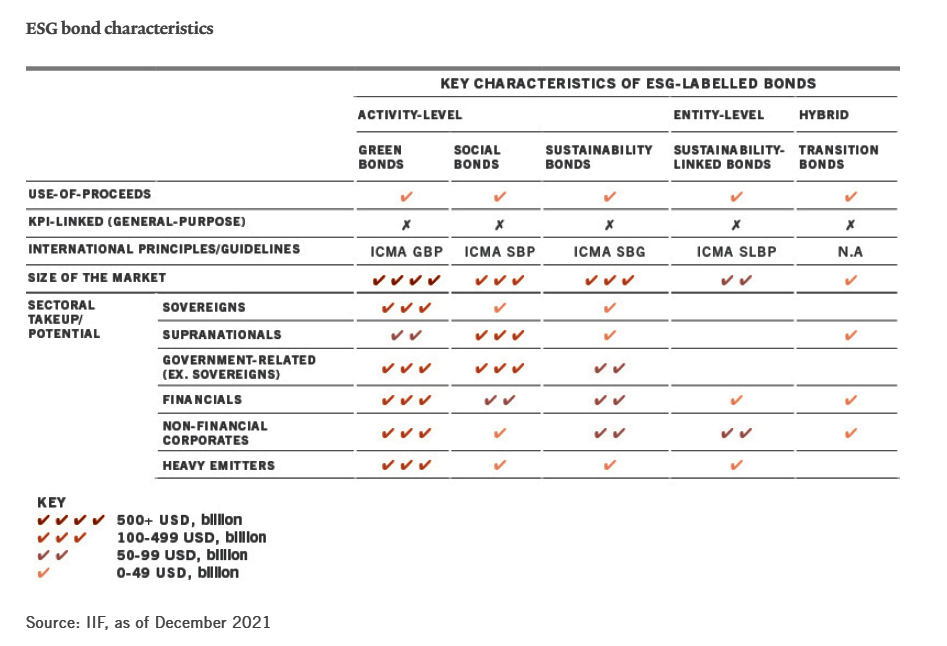

El mercado de bonos alineados con el clima se ha desarrollado en respuesta a la escasez de deuda con etiqueta ESG y los inversores buscan identificar los títulos de deuda de empresas que obtienen la mayor parte de sus ingresos de actividades alineadas con el clima.

Sonja Gibbs, Directora de Finanzas Sostenibles del IIF, dijo que «para 2025, habrá pocos inversores mundiales que no tengan una asignación significativa a las inversiones verdes y ESG», proyectando una ecologización de los mercados mundiales de bonos, a medida que los gobiernos y las empresas tratan de cumplir con los compromisos de cero neto.

Crecimiento exponencial

Climate Bonds Initiative estimó el tamaño del mercado de bonos alineados con el clima no etiquetados con ESG en más de 900.000 millones de dólares en 2020. Para alcanzar el cero neto en 2050, el universo de bonos climáticos debería alcanzar los 36 billones de dólares en 2025, y más de 60 billones en 2030, indica el estudio.

El informe 2021 Sustainable Finance Review de Refinitiv informó de que la emisión total de bonos sostenibles superó el año pasado, por primera vez, el billón de dólares, con un aumento en el volumen de emisión de 45% con respecto a 2020, y los bonos sostenibles representaron el 10% de la actividad global del mercado de capitales de deuda.

Para la consultora, el último trimestre de 2021 fue el cuarto consecutivo en el que se superaron los 200.000 millones de dólares y las 400 emisiones. Los bonos verdes representaron alrededor de la mitad de todas las emisiones (488.800 mm de dólares), habiendo casi duplicado los volúmenes de 2020.

Las emisiones de bonos sociales ascendieron a 192.900 millones de dólares, lo que representa un aumento del 17% con respecto a 2020, mientras que los volúmenes de emisión de bonos de sostenibilidad se dispararon hasta los 186.000 millones de dólares, lo que supone un aumento anual de casi 49%.

Según Climate Bonds Initiative, la emisión acumulada en el marco del Estándar de Bonos Climáticos, que requiere una alineación basada en la ciencia con los objetivos del Acuerdo de París, superó los 210.000 mm de dólares el año pasado, abarcando bonos certificados y otros instrumentos de deuda emitidos por 200 entidades de 40 países.

Aumento en la diversificación de carteras

Aunque los bonos verdes son los segmentos más dinámicos de los mercados mundiales de bonos, todavía representan apenas el 1% del importe total de los valores de renta fija en circulación, y están «insuficientemente diversificados entre sectores industriales», según el informe de IIF .

Adicionalmente se pudo conocer que el mercado secundario del mercado de deuda ESG más establecido (los bonos verdes) es menos «líquido» que los convencionales, debido a su fuerte atractivo para instituciones que compran y mantienen a largo plazo, como los fondos de pensiones, compañías de seguros y fondos soberanos.

El informe sugiere que los bonos con etiqueta ESG tendrán una presencia creciente en la deuda de los mercados emergentes, con un aumento de la emisión de unos 50.000 millones de dólares al año en 2020, a 360.000 millones de dólares en 2023.

Por último, el Bonds That Build Back Better señala que un mercado de deuda sostenible contribuiría en gran medida a cubrir el «déficit de financiación de los ODS«, es decir, la diferencia entre lo que los países emergentes necesitan para alcanzar los Objetivos de Desarrollo Sostenible (ODS) de la ONU para 2030, y los niveles de inversión actuales que se estiman en 2,5 billones de dólares al año.

También te puede interesar: Disminuye la innovación ESG entre las empresas del sector marítimo

Redacción | Antonio Vilela