Los mercados de deuda ligados a factores ESG alcanzan la mayoría de edad en América Latina

Un nuevo estudio dirigido a América Latina, arrojó que la emisión de deuda vinculada a los aspectos medioambientales, sociales y de gobernanza corporativa (ESG, por sus siglas en inglés) prosperó en 2021 y todo luce a que continuará así en los próximos meses.

Los mercados ESG de Latinoamérica se intensificaron en 2021, ya que los emisores observaron el fuerte apetito de la comunidad de prestamistas por respaldar créditos vinculados a buenas prácticas de sostenibilidad.

Según datos deDebtwire Parlos prestatarios de la región recurrieron a los mercados de préstamos y bonos para obtener facilidades de deuda vinculadas a la sostenibilidad y los ESG a un ritmo sin precedentes en 2021.

La emisión se elevó a 47.600 millones de dólares el año pasado, un aumento exponencial con respecto a los 10.800 millones de dólares emitidos en 2020, y ese impulso se ha mantenido en 2022, con 11.900 millones de dólares de emisión ya registrados este año.

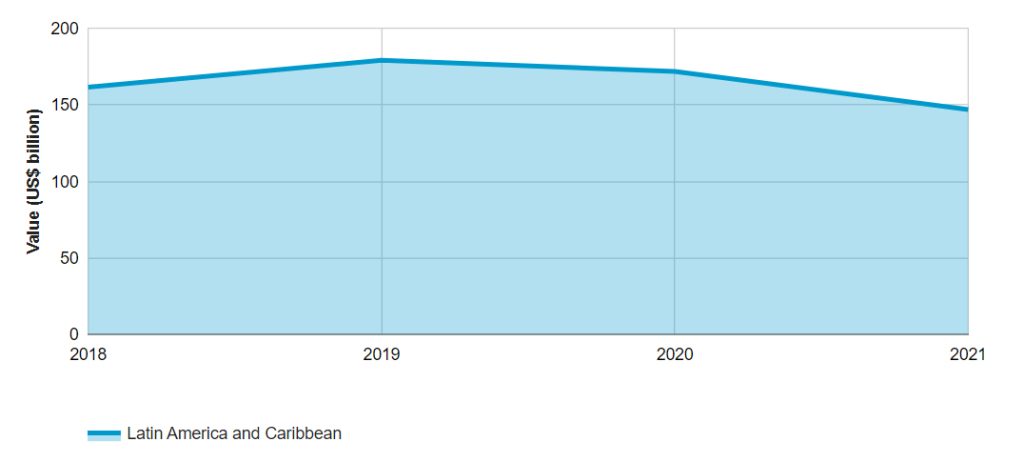

Por otra parte, la emisión latinoamericana y caribeña de bonos de alto rendimiento, bonos no de alto rendimiento, préstamos apalancados y préstamos no apalancados totalizó 146.900 millones de dólares en 2021, 15% menos que los 171.700 millones de dólares emitidos en 2020.

Inversores respaldan la sostenibilidad

Según BloombergNEF, las emisiones globales de deuda sostenible, incluidos los bonos verdes y los préstamos vinculados a criterios ESG, superaron los 1,6 billones de dólares en 2021, más del doble del total del año anterior.

Los bonos ligados a la sostenibilidad están relacionados con el cumplimiento de indicadores clave de rendimiento (KPI, por sus siglas en inglés) acordados en materia de ESG, en lugar de activos o proyectos verdes específicos.

Los prestatarios que cumplen o superan sus KPI, como la reducción de las emisiones de carbono o los objetivos de diversidad en el lugar de trabajo, siguen pagando el tipo de interés inicial del préstamo o bono, pero si se incumplen en un plazo determinado, los márgenes de los tipos de interés aumentan.

Estas estructuras permiten a una mayor variedad de empresas que operan en múltiples sectores, alinear sus requisitos de obtención de capital con el rendimiento ESG, y han encontrado a un grupo de inversores y prestamistas dispuestos a respaldar sus bonos y préstamos.

También te puede interesar: Bolsa de Santiago y Climate Bonds Initiative se unen para promocionar y desarrollar los bonos verdes

Algunos ejemplos

Natura Cosméticos, grupo brasileño de cosmética y cuidado personal, recaudó en mayo de 2021 un bono vinculado a los factores ESG por valor de 1.000 millones de dólares, que se considera la mayor emisión de bonos vinculados a la sostenibilidad en América Latina hasta la fecha.

El bono compromete a Natura, que es neutral en cuanto a emisiones de carbono desde 2007, a reducir sus emisiones de gases de efecto invernadero en un 13% adicional y a alcanzar un 25% de plástico reciclado post-consumo en sus envases. Si no se cumple, el tipo de interés de los bonos aumentará en 65 puntos básicos a partir de noviembre de 2027.

Otra empresa que ha emitido bonos vinculados a la sostenibilidad en 2021 es Klabin, productor de papel brasileño, que ha obtenido un bono de sostenibilidad de 500 millones de dólares a 10 años, con un precio del 3,2% y vinculado a métricas de consumo de recursos naturales, reciclaje y biodiversidad.

La empresa online argentina, MercadoLibre, recaudó 400 millones de dólares en bonos de sostenibilidad, con un precio del 2,375% y vencimiento en 2026, y sus ingresos también se utilizarán para financiar o refinanciar proyectos con impactos sociales y medioambientales positivos.

Por otra parte, en enero de 2022, la empresa mexicana de cemento y hormigón, GCC, anunció la emisión de un bono vinculado a la sostenibilidad por valor de 500 millones de dólares, con un cupón de interés del 3,614% y fecha de vencimiento en abril de 2032, vinculado a una reducción del 22% de las emisiones de CO2 para 2030; si no se cumple, el interés aumentará en 75 puntos básicos.

Más recientemente, en abril de 2022, AEGEA Saneamento e Participações S.A., la mayor empresa privada brasileña de agua y saneamiento, fijó el precio de una oferta de bonos vinculados a la sostenibilidad con KPI ligados a la reducción del consumo de energía y al aumento de los puestos directivos ocupados por mujeres y empleados de piel morena.

Otros emisores latinoamericanos destacados son el grupo chileno de papel y celulosa Empresas CMPC, que recaudó un bono de 500 millones de dólares con vencimiento en 2031, y NEM, proveedor de servicios de remesas propiedad del conglomerado financiero y minorista mexicano Grupo Elektra, que recaudó un bono de 500 millones de dólares con un precio del 4,85%.

Redacción | Antonio Vilela